資産運用をするからにはしっかり資産が増えて欲しい。ただ、リスクはとりたくない。どのような目線を持つことが望ましいのか、年利5パーセントのポートフォリオ、という観点から解説してみる。

目次

年利5パーセントの到達難易度

本当は年利10パーセントくらい欲しいが、利回り目線は下げてもいい。ただし、できれば毎年ちゃんと5パーセント増えて欲しいという気持ちもある。

そういう人は少なくない。

投資にはリスクがつきものだ。

2021年12月時点で最も安全と言われる米国債の10年物でも満期保有利回りは1.5%である。つまり3.5%分上乗せのリターンを得るためにリスクがどこかにある、と考えるのが自然だ。

3.5%は決して小さくない。

にもかかわらず、10%くらいという何となく高めのボールを用意して、しかもそこから「下げてもいい」という謎のスタンスに陥ってしまうことは避けねばならない。

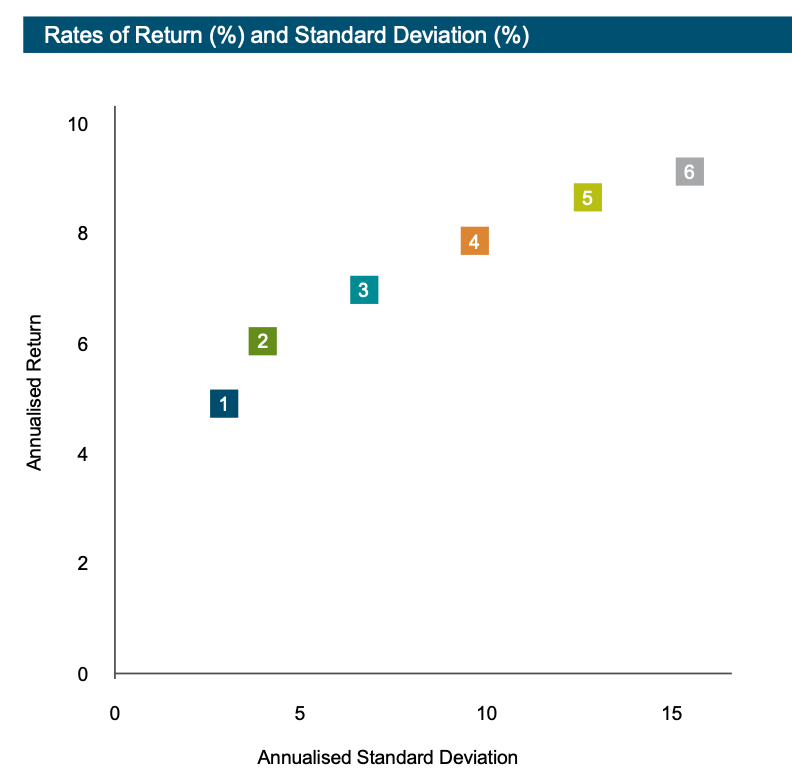

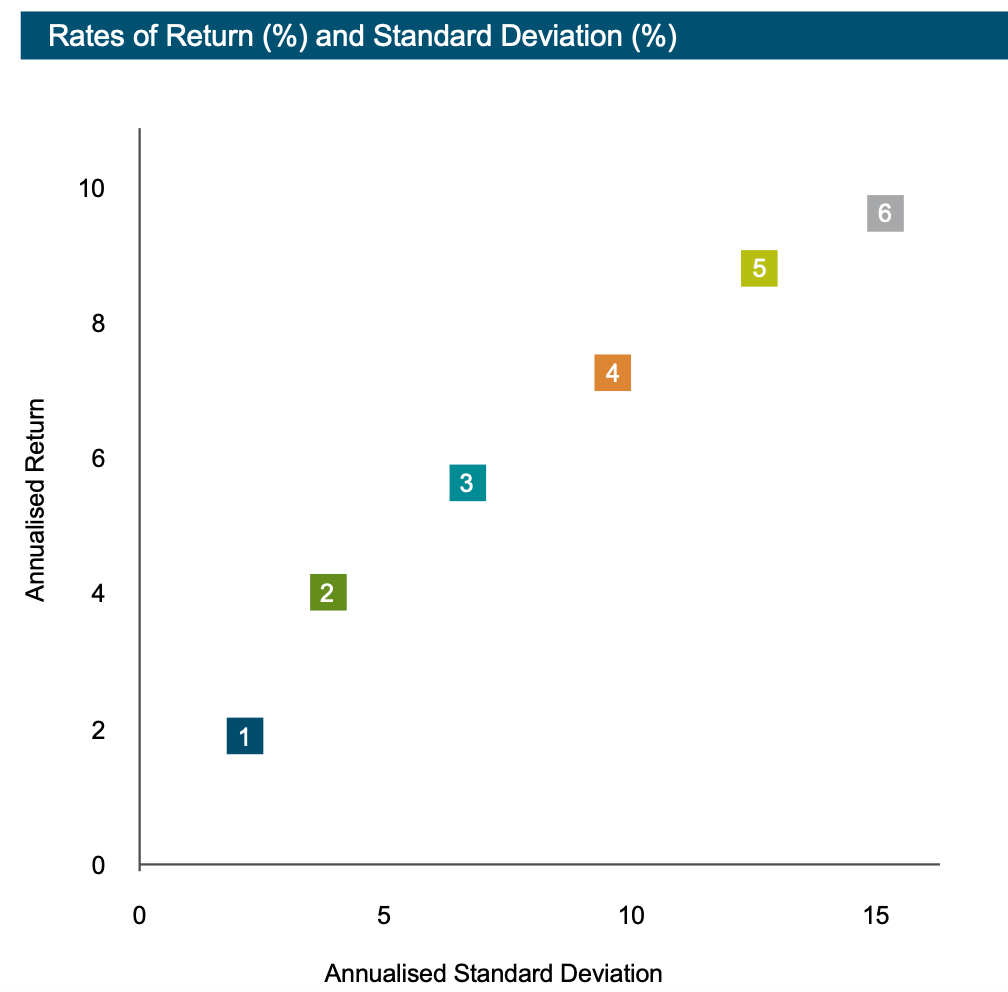

時代が変われば目線も変わる可能性はある。例えば以下の2つの図を見比べてみる。

株式と債券で資産配分の割合を変えただけのポートフォリオのドットであるが、それぞれの図において左のドットほど債券が多く、右のドットほど株式が多い、というものだ。過去30年のデータに比べて過去10年のデータは直線形に近くなっている。近年は低金利のための、債券の割合が多い人ほど得られるリターンは下がっていることが分かる。2021年12月時点だと、過去10年のデータの方が期待イメージとしては合っている。

一方、2022年11月時点で最も安全と言われる米国債の10年物でも満期保有利回りは4.0%である。1年で大きく金利環境は大きく変わったと言える。ここから見るなら、過去30年のデータの方が期待イメージとして合っているかもしれない。

過去に金利は上下を繰り返しており、それに合わせて株式市場も動いてはいる。ただし、プロットでいう3〜5くらいのポートフォリオを選んでいれば、株式と債券を一定割合入れていることになり、時代とともに期待リターンはそれほどは変わらぬことにも気づくだろう。

ミドルリスク・ミドルリターン

先ほどの図に対して運用にかかるコストももちろん存在するわけだが、それでも年利5パーセントは真ん中から左くらいに存在することが分かる。

つまり、年利5パーセントは過去はローリスク・ローリターンだったが、今はミドルリスク・ミドルリターンだ。

ただ、ミドルリスク・ミドルリターンを続けていればいずれにしても年利5パーセントは達成されている、と解釈できる。

ここで勘違いしてはいけないのは、株式ばかりに投資もしていないし、まして個別の株式銘柄をピックアップしてもいないことである。

ちなみに、個別の株式銘柄で構成されたポートフォリオはこの図のなかでどのあたりにプロットされるか、少しだけ考えてみて欲しい。場合によっては、図の中に収まってすらこないことは想像に難くない。

常勝は不可能という割り切り

もちろん、勝ち馬を選び、そして乗り替えていく、というのは多くの人が試みる。

なぜかというと、常勝が不可能であることを知ってしまっているからである。この点に関して異論はなかろう。実際そうなのだ。

毎年、勝ち続けているものはない、より正確にはトップを独走し続けているものはない。

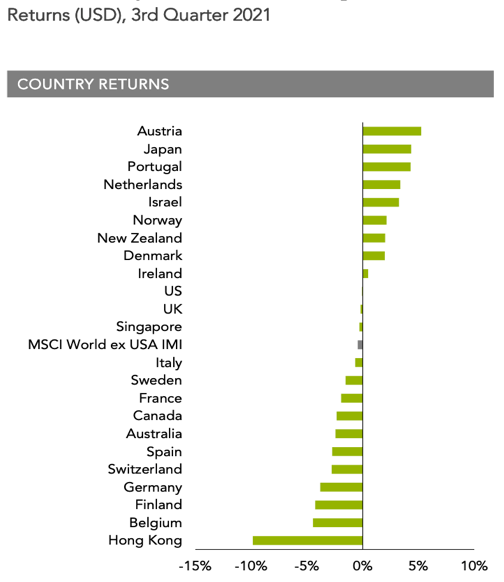

例えば多くの人が目先気になる、3ヶ月間だけのリターンで見てみると2021-3Qは以下の通りであった。

果たしてこれをもって、アメリカではなく日本の株を買っておけば良かった、となるだろうか。短期で経験できる投資とは結局このようなものである。

勝ち馬を選び続ければ投資家としての成功である、というのは間違いない。

実際意図してそうなる人もいれば、たまたまそうなる人もいる。

しかし問題は、誰もが勝ち馬にいつも乗っているわけではないことも同じく理解できよう。

自分が一度も負け馬に乗らないようにと考えるのは限界がある。良い馬でもケガはするかもしれない。

【毎年ブレていてもいいから】長期的には平均年利5パーセントであって欲しい。

このようなスタンスに立つことができたなら、投資経験としては良いものにはなってこよう。

今年の成績や結果を振り返ることにそれほどの意味はないし、一方で、長期的には平均年利5パーセントを達成できる、という目標を忠実に再現できることだけに専念すればよい。

ただ、このことに集中できる人は多くないのが現実ではある。

配当で年利5パーセントに潜むワナ

ブレを許容しづらいという人は確実に見えるリターンを追いかけ始める。

例えば、配当で年利5%を出している企業やファンドを選ぶ、などである。

年利5パーセントの達成の仕方には色々あるが、投資資金が100だったとして、年利5パーセントとは1年後にその資金が105になっていることである。

したがって、配当で5パーセント受け取ったのであれば1年後の投資資金は100であるべきであるが、配当が5パーセントであっても、実はその元手が95になっていることがある。

確かにこれでも年利5パーセントに見えるが、残念ながら「見た目」であることは言うまでもない。よく詐欺的な投資としてポンジスキームが挙げられるが、詐欺でなかったとしても、要は実際の運用利回りが0なのに配当を出し続けることはつまるところ自転車操業以外の何者でもない、という話なのだ。ただ、問題は、95になったかどうか、というのは素人目には分かりづらいし、5パーセントを受け取っている以上、わざわざチェックしにいく人もいないだろう。

引き出し率との絡み

老後ないしFIREという形で、資産から収入を得て過ごしたい、あるいは過ごさざるを得ないことはある。配当で受け取らないにせよ、引き出して使う(一部解約して使う)、ということは想定できる。

この場合、同じく投資資金が105になっていれば5を引き出しても元本は維持されるが、95になっていたのに5を引き出せば90である。資産としての寿命を短くしていることは言うまでもない。

ただ、引き出さないわけにはいかないので、現実的な引き出し率はというと、以前ここでも紹介したトリニティスタディは引用することができる。詳しくは別記事に書いてあるが、仮に4%ルールが正しいとするならば、年利5パーセントのポートフォリオをもってして、資産を維持し続けるということは可能であるといえよう。

現実的な目線は年利5パーセント?

利回り5パーセントくらいを目指すと安心が買えること、最高のパフォーマンスを目指さないという諦めがあることは何となく感じられたのではないだろうか。

ただ、確かに、5%で増えたという実感は薄いかもしれない。時間が経ってみないと分からないのに、時間が経ってしまうと取り返しがつかず、過ぎた時間は取り戻せないというジレンマもある。

仮に年利5%を設定したとして、それを達成するために正しいと思えるものに最初からたどり着ければいいが、現実には情報が溢れているし、そもそも正しいとは何か、に悩まねばならないかもしれない。

資産が少ないうちはリスクをとるべきか

人によって利回りの目線は違っていて構わない。

確かに、富裕層のように資産が大きくなると資産を増やすよりも守るの方に傾きやすくなることはある。

一方で、資金量が少ないときは増えることによる実感を求めて、ハイリスクな投資手法を選びやすい。

資産を増やすには時間がかかる、だから時間を短縮して少しでも早く達成したいという気持ちは分からないでもない。

単にお金を増やすことを考えるのではなく、年利5%だったことによって達成できる目標は何かを考えて、それで達成できないものが見えてきたのであれば、もう少しリスクをとってみる、というのでも良いと思う。

ただ、これから資産形成を目論むのであれば、何と言っても課題は入金力であり、働くなりして稼ぐことがまず大前提になってくる。

複利効果がどうとか、利回りがいくらだという前に、着実に働いて稼いだお金から貯蓄投資に回す部分を作ることが、手っ取り早く、そして確実にできることである。

元手がなければ資産運用はどこまでいってもジリ貧な面があることは疑う余地がないのだから。

他人と比べることなく、自分のペースでしっかりと資産を築くことも大事になってくる。