富める者はさらに富むとよく言われますが、金融相場が荒れる中で富裕層の資産運用は変化するものなのでしょうか。投資ポートフォリオがどのように組まれているかをヒントに考えてみましょう。

目次

富裕層/超富裕層の現金比率

富裕層の場合、資産額が大きいため、原則的には現金を離れ、何らかの資産に振り向けねばインフレに負ける結果となります。積極的に投資するタイプか、保守的に投資するタイプかは分かれるものの、いずれにせよ何もしない、という選択肢は取りづらいと言えます。

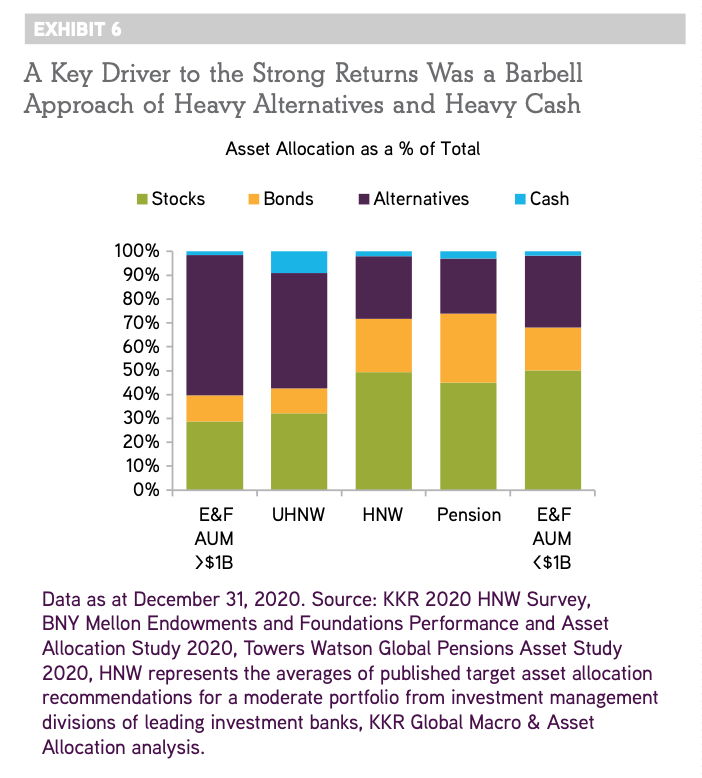

投資会社KKRのサーベイによると、富裕層(HNW)で2-3%、超富裕層(UHNW)で9-10%が平均的な現金比率とされています。参考までに並んでいる年金基金(Pension)や大学基金(E&F)は富裕層に近く、2-3%です。彼らはそもそも機関投資家であることから、運用しないという選択肢がないのも特徴ですので違和感はありません。

逆に超富裕層が一割近くの現金を持つことは注目できますが、極端に多いわけではないこと、比較的流動性の低いオルタナティブ資産を多く持つために、少し現金比率を高くしている、というのはあるかもしれません。

金融相場が動くと、現金比率を激しく動かすイメージを持つ人がいますが、どちらかと言えば、ポートフォリオの中での資産配分(アロケーション)は守りながら、各資産(株式、債券、オルタナティブ)の中でどういうものを選択すべきかを変更していく、ことの方が日常的である、とは言えると思います。

60/40は鉄壁のポートフォリオか

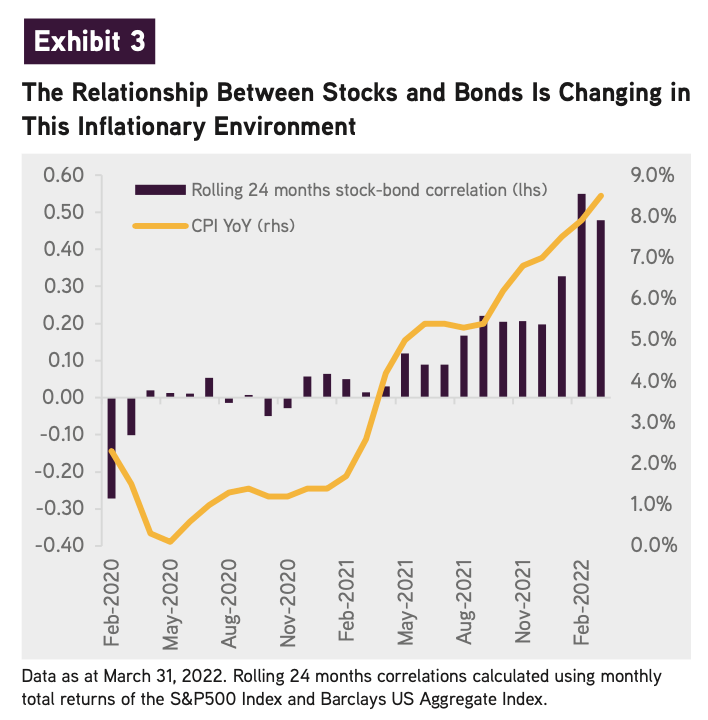

「株式と債券は逆相関の関係にあり、分散して投資するのが良い」

というのは聞いたことがある人も多いでしょう。伝統的に言われているのは、株式6割、債券4割で構成されるのがいわゆる60/40ポートフォリオです。

実際このタイプのポートフォリオは、長期間にわたってリスクの低減とリターンの強化を実現してきたということが統計的なデータからも示されています。

ただ、近年は大幅な金融緩和によって、株式と債券の相関が高まっていることも指摘されており、このことはとりわけ急速なインフレーションが高まる中で顕著に現れた現象です。

非常に高いインフレーションにもいずれは終わりがくるものの、いかに60/40ポートフォリオといえど、その間は分散投資があまり上手く機能していないように感じてしまうのも、確かでしょう。

インフレ環境下での分散投資の変化

60/40ポートフォリオというのは運用資金の多寡に関わらず実践しやすいため、聞いたことがある人も多いでしょう。

株式の項目で具体的にどのような株式を組み込むのか、債券の項目で具体的にどのような債券を組み込むのか、そこに違いを見出すことはできますが、根底にある概念は変わらず、これをコアと位置付けましょう。きちんとした投資管理がなされているのであれば、インフレ環境下においても慌てふためくべきものではありません。

ここからは富裕層向きの話ですが、インフレ環境下においても、このコアの部分を補強する試みは可能であり、これをサテライト投資と呼び、一部の投資割合をコアから割くという発想をしてみます。

ただし、株式はもうダメだ、債券はもうダメだ、だから全く別の投資を、というのとは少し違う点に注意する必要があります。

例えば、株式に当てていた60%のうち10%を不動産/インフラ投資などに置き換えます。さらに債券に当てていた40%のうち10%をプライベートクレジットに置き換えます。

不動産/インフラはそもそもインフレに強いと言われる資産であり、プライベートクレジットは変動金利が多く、利上げ環境下に強い資産である、とされます。あるいはプライベートエクイティのような、絶対リターンを目指す投資を選択する余地もあるかもしれません。

もちろん、置き換えた後の資産は個々に見れば、期待リターンが高くても同時にリスクが高い傾向のあるものですから、集中投資すべきものでもありません。ただ、ポートフォリオ全体として分散投資をもう一段階進めることで、不確実な時代の中でも資産を守り、確実に増やす可能性を高めることが重要なわけです。

ポートフォリオを慎重に組めるか

そもそもなぜ話が60/40で債券が4割も含まれているところをスタートラインにしているのか納得しない人もいるかもしれません。というのも、近年は低金利環境が続いており、債券を投資対象として見ること自体が難しいと感じていた人が多いからでもあります。それもあって、株式に全資金を振り向けた方がパフォーマンスが良いことにも繋がっていました。事実です。ただ、それは短期的にリスクに対するブレーキを外しておいても大丈夫であった、という結果論にすぎません。

若い人ほど自ら様々な情報ソースにあたり、独自の投資スタイルについて真面目に考え、そして自ら実践する人が多い、ともされます。このようなDIY型の投資によく起こるのは熱心に資産を伸ばしたいがために、リスクの低減への意識が薄れやすいことです。不必要なリスクを積極的に受け入れることは投資家としては避けたいことであり、そのためにできることはアドバイザーという第三者を入れることです。

資産を増やしながら減らさない

アドバイザーに対する信頼や満足度は「資産を守り、リターンを確実に得て、減らさない」ことによって得られると思います。

とはいえ、アドバイザーが未来予知をしているわけではないので、市場変動の中で一時的に含み損を抱えたりすることはあり、あたふたしないためにできることは、資産保有者とアドバイザーの間で、資産運用を通じて何を目指しているのかに関して共通の認識を持っておくことに他なりません。想定外の損失を抱えたと感じたのであれば、擦り合わせに何か問題があった可能性はあります。

人は誰しも自分のことをいつでも客観視できるわけではありませんから、二人三脚で歩むことはしっかりとブレーキを踏むことにも繋がるわけです。アドバイザーは独自の専門知識と、異なる情報網を持っていますから、上手く活用してみることを考えてみてはいかがでしょうか。